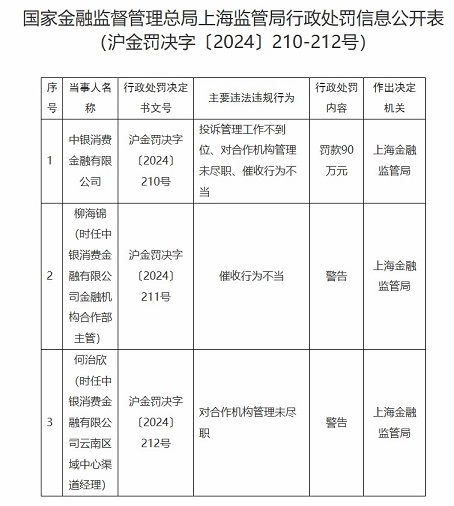

消费日报网讯(记者 卢岳)12月25日,国家金融监管总局上海监管局发布行政处罚信息信息显示,中银消费金融有限公司(简称“中银消金”)因投诉管理不到位、合作机构管理失职及催收行为不当三项违规,被处以90万元罚款。两名相关责任人同时受到警告处分。

中银消金是首批开业的四家消费金融公司之一。近三年来中银消金总资产持续扩张,营收平稳增长,但盈利水平在逐年下滑。2024年上半年,中银消金实现营业收入35.81亿元,同比下降3.84%;净利润亏损3.06亿元,同比下降幅度达到208.51%。

针对本次罚单,中银消金回应称,公司高度重视监管检查意见,第一时间对相关问题开展整改工作,公司会持续践行“以人民为中心”的发展理念,全面加强消费者权益保护工作质效,为经济社会发展提供更高质量的金融产品和服务。

值得一提的是,金融监管总局近日修订发布的新版《消费金融公司监管评级办法》中,新增了“合作机构管理”与“消费者权益保护”两项评价因素,分别占比10%和15%。结合近期罚单来看,监管对持牌消金机构的消费者权益保护和合规运营愈发重视。

年内二度被罚

中银消费金融是国有大行旗下的持牌消费金融公司。资料显示:中银消金成立于2010年6月,初始注册资本为5亿元,后分别于2015年8月、2019年底进行增资,截至2023年末,公司注册资本达15.14亿元,股东数共六家,其中中国银行股份有限公司持股42.80%。

近日,国家金融监督管理总局上海监管局对中银消金下发一份行政处罚信息公开表。罚单指出,中银消金因投诉管理工作不到位、对合作机构管理未尽职、催收行为不当等,被处罚款90万元。

严监管要求下,消费金融领域罚单同样落实“双罚制”,中银消金的两名相关责任人一同被罚。罚单显示,时任中银消金金融机构合作部主管柳海锦因催收行为不当被警告,时任中银消金云南区域中心渠道经理何治欣因对合作机构管理未尽职被警告。

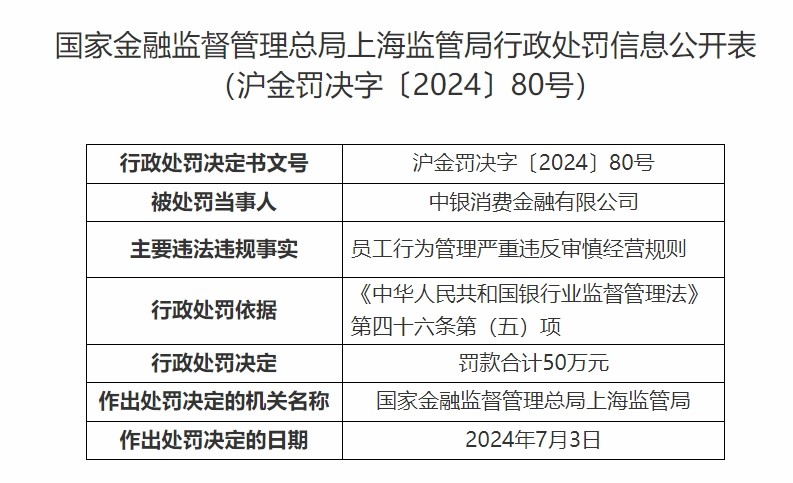

这是中银消金年内收到的第二份罚单。7月10日,国家金融监督管理总局上海监管局公布行政处罚信息,中银消金因“员工行为管理严重违反审慎经营规则”,被处罚款50万元。时任中银消金重庆区域中心职员万意,因对中银消金员工行为管理严重违反审慎经营规则负有直接责任,被禁止从事银行工作五年。

当时中银消金回应称,前员工个人的违法案件发生在2019年,该案已经法院刑事判决。针对暴露出的员工行为管理不到位的问题,公司已第一时间立查立改,同时汲取经验教训持续加强内控体系建设。

针对本次罚单,中银消金回应称,公司高度重视监管检查意见,第一时间对相关问题开展整改工作,公司会持续践行“以人民为中心”的发展理念,全面加强消费者权益保护工作质效,为经济社会发展提供更高质量的金融产品和服务。

据梳理,今年内共7家消费金融公司收到8张监管罚单,其中兴业消费金融的罚金最高,为170万元;中银消金被罚两次,受罚次数最多。年内消金公司处罚金额合计843万元,对比来看,上一年共7家消费金融公司被处罚,合计罚没369万元。从罚金来看,处罚力度明显增加。

值得关注的是,年内已有4家消费金融的违规行为涉及合作机构管理不审慎的问题。这是近年部分消费金融公司的“通病”,也是近期监管关注的重点。

今年12月20日,金融监管总局修订印发《消费金融公司监管评级办法》(以下简称《评级办法》)。《评级办法》新增“合作机构管理”“消费者权益保护”两个评级要素,设置“公司治理、资本管理、风险管理、合作机构管理、专业服务质量、消费者权益保护、信息科技管理”七个评级维度,分别赋予15%、15%、25%、10%、10%、15%、10%的分值权重。监管评级结果从优到劣划分为1-5级和S级。监管评级结果将作为监管部门制定及调整监管规划、配置监管资源、采取监管措施的主要依据,并作为消费金融公司业务分级分类监管的审慎性条件。

盈利水平再现下滑苗头

作为国有大型商业银行背景下的持牌消费金融公司,中银消费金融成立初期经历了一段业绩快速增长期,盈利水平位列行业中的头部梯队。2017年中银消费金融净利润达13.75亿元,夺得当年的持牌消金净利润冠军。

不过,其后该公司经营业绩出现波动下行。2018年,该公司的营业收入同比增长28.04%至50.59亿元,同期该公司的净利润同比下降了59.35%至5.59亿元。

联合资信评估有限公司在评级报告中曾分析指出,中银消金前期消费信贷业务快速发展对资本消耗较为明显,资本金的限制使其2018年下半年主动压缩信贷业务规模,因此资产规模有所下降,营业收入增速随之放缓。同时信贷业务规模的压缩使其不良贷款率和逾期贷款占比上升,较大的核销规模也使其拨备计提力度加大,进而导致净利润和盈利指标均明显下滑。

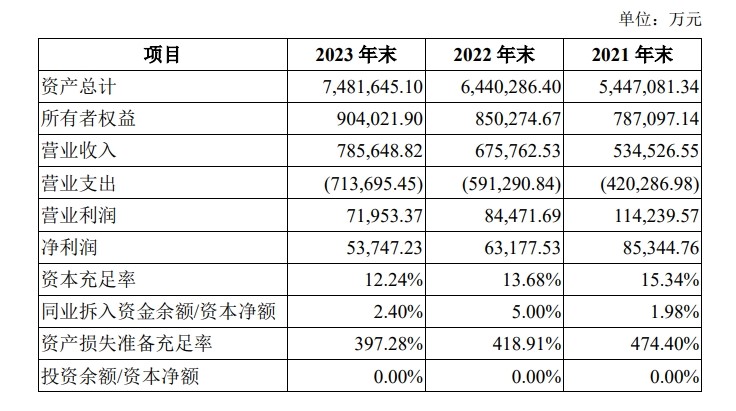

中银消金其后注册资本增至15.14亿元,并迎来一波快速发展,2021至2023年末,公司的资产规模分别为544.71亿元、644.03亿元和748.16亿元,其中发放贷款及垫款规模分别为482.28亿元、578.00亿元和670.75亿元。2021年至2023年中银消金发放贷款和垫款净增加额分别为211.15亿元、142.69亿元、160.08亿元。

对于期间放贷金额的较快增长,中银消金表示,主要原因为公司自2021年以来大力开拓线上业务,带动发放贷款和垫款余额增加较多。随着公司与头部机构合作的项目陆续落地,线上业务快速增长,2023年全年中银消金线上投放占比达88.94%,年末规模占比62.49%。

业绩方面,过去三年间中银消费金融营收稳定增长,不过从净利润来看,其从2021年开始,其又出现了盈利水平下滑的趋势。

数据显示,2021年至2023年,中银消金的营业收入分别为53.45亿元、67.58亿元和78.56亿元,净利润分别为 8.53亿元、6.32亿元和5.37亿元。

对此,中银消金解释称,公司随着资产规模整体提升而相应计提足额的拨备,以确保风险抵补能力充足,因此报告期内公司利润水平出现一定的下降。

据披露,2021年起中银消金执行新金融工具准则,将坏账损失确认为信用减值损失。2021年至2023年,中银消金的信用减值损失分别为31.92亿元、48.76亿元和59.29亿元,占当年营业收入的比重约为59.72%、72.15%、75.47%,近两年的资产减值损失超过营业收入的70%,这意味着公司超过七成的营业收入被信用减值损失吞噬。

在风险抵御能力方面,截至2021年至2023年末,中银消金资本充足率分别为15.34%、13.68% 和12.24%。联合资信在评级报告中指出,中银消金业务规模呈增长趋势,业务发展对资本的消耗较为明显,而公司资本补充较为依赖股东增资,需关注未来可能面临的资本补充压力。

超百亿不良资产1折甩卖

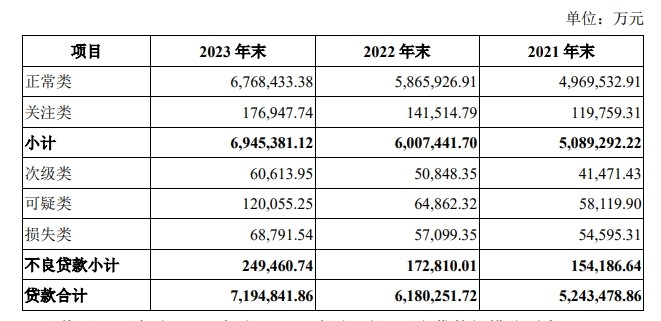

就中银消金最新的资产质量情况来看,截至2021年至2023年末,公司不良贷款金额分别为15.42亿元、17.28亿元、24.95亿元,不良贷款率分别为2.94%、2.80%和3.47%,报告期内波动上升。

风险抵补水平情况方面,截至2021年末至2023年末,中银消金贷款损失准备金额为49.54亿元、48.41亿元和57.63亿元,不良贷款拨备覆盖率分别为321.27%、 280.16%和231.00%。

在不良增长压力下,近年来中银消金加大不良贷款核销、清收处置力度,2021年至2023年,公司分别核销不良贷款26.07亿元、54.94亿元、58.62亿元。

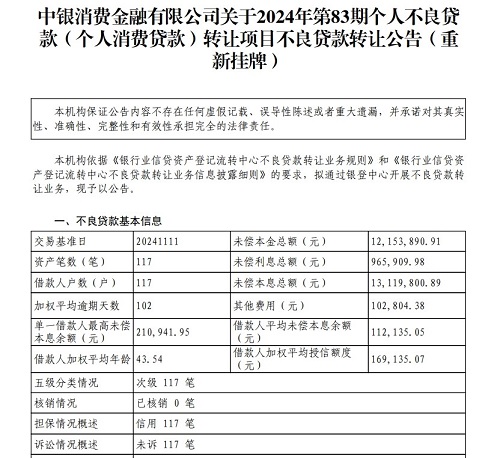

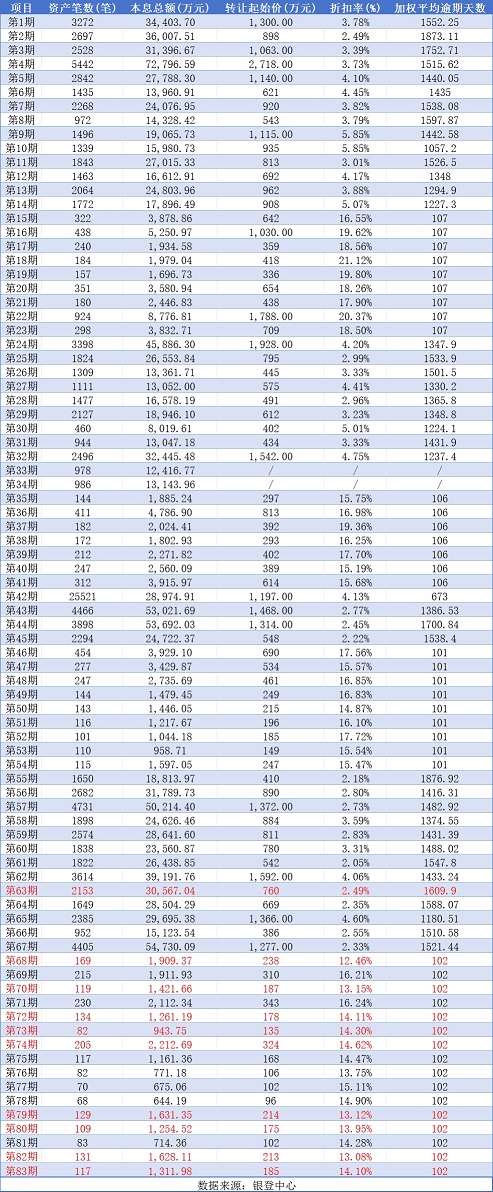

临近年尾,消费金融公司加速“出清”不良资产。12月20日,中银消费金融在银登中心一连发布10期个人不良贷款(个人消费贷款)转让项目转让公告。

据梳理,2024年内,中银消费金融已发布83期转让项目。近日这10期属于重新挂牌,其中第63期是第三次挂牌。这10期最新的起始价普遍较前次挂牌起始价打了九折左右,这使得其折扣率进一步下降。

据统计,中银消费金融已挂牌的83期个贷资产包共涉及资金12.56万笔,未偿本息总额约为124.39亿元,较2023年全年的6.4亿元大幅增长约19倍。资产包折扣率在2.05%-21.12%之间,平均折扣率为9.91%,相当于1折起拍。

中银消费金融大规模不良贷款挂牌转让,也是行业不良资产处置动态的一个缩影。据不完全统计,截至12月26日,今年已有17家消费金融机构在银登网挂牌转让172期个人不良贷款(个人消费贷款)资产包。其中,中银消费金融发布的个贷不良资产包数量在同业中排在首位。

消费日报网版权及免责声明:

1. 凡本网注明“来源:消费日报网” 的所有作品,版权均属于消费日报网。如转载,须注明“来源:消费日报网”。违反上述声明者,本网将追究其相关法律责任。

2. 凡本网注明 “来源:XXX(非消费日报网)” 的作品,均转载自其它媒体,转载目的在于传递更多信息,并不代表本网赞同其观点和对其真实性负责。

3. 任何单位或个人认为消费日报网的内容可能涉嫌侵犯其合法权益,应及时向消费日报网书面反馈,并提供相关证明材料和理由,本网站在收到上述文件并审核后,会采取相应措施。

4. 消费日报网对于任何包含、经由链接、下载或其它途径所获得的有关本网站的任何内容、信息或广告,不声明或保证其正确性或可靠性。用户自行承担使用本网站的风险。

5. 基于技术和不可预见的原因而导致的服务中断,或者因用户的非法操作而造成的损失,消费日报网不负责任。

6. 如因版权和其它问题需要同本网联系的,请在文章刊发后30日内进行。

7. 联系邮箱:xfrbw218@163.com 电话:010-67637706